Sozialismus: das ist, wenn Banken ohne Kompensation nationalisiert werden, schreibt voyou in seinem Blog. Das ist romantisch, aber hat eine Wahrheit. Und dass die Linke mit ihrer Einschätzung der Unhaltbarkeit des neoliberalen Entwicklungsmodells recht hatte und die Finanzmärkte nicht mehr bloß stottern, ungeheure Risiken produzierten und Mittel fehl leiteten (und damit exakt ihre Ratio verfehlten) ist kein Anlaß zur Freude. Ein Fall von Marktversagen halt. Die Krisenlösung, die jetzt geschieht, stärkt aber nicht das Öffentliche, sondern schwächt es – oder ist die “Sozialisierung” der Verluste etwas anderes als eine erneute ungeheure Umverteilung und Entwertung öffentlicher Mittel? Am 23. September, mitten in der Finanzkrise also, kündigte der New Yorker Bürgermeister Michael Bloomberg eine Kürzung der öffentlichen Ausgaben um 1,5 Mrd $ an. Als ob die Bloomberg-Paulsen-Bush nicht schlicht dasselbe tun, was die Bechtels und Halliburtons schon immer taten und tun: die öffentlichen Haushalte plündern und im aktuellen Fall der Staatsaufkaufs „fauler“ und „vergifteter“ Papiere noch in den größten Abfalleimer der Weltgeschichte verwandeln? Wird hier nicht wie immer auf das uralte “Argument” zurüchgegriffen, man dürfe die Kuh, die Milch gibt nicht schlachten? Die Trickle-Down-Economy retten? Steuererleichterungen für die Reichen generieren Ersparnisse bei den Armen? Um Main Street zu retten brauchen wir die Wall Street, die ja schließlich ein Drittel der Unternehmensprofite einheimste? What`s good for Goldmann Sachs is good for America? Welfare for the Rich? Public-Private Partnership ist wohl der blöde neue Name dieser staatsmonopolistischen Form von Arbeitsteilung. Die aus dem Immobilienmarkt kommende Kreditmarktkrise ließ immer mehr Banken in die Insolvenz abrutschen. Sie sollen mit öffentlichen Mitteln rekapitalisiert werden. Je mehr vom „Finanz-Tsunami“ (AIG-Chef Martin Sullivan), desto mehr öffentliches Geld gibt es. Und wo die einschlägigen Abteilungen der öffentlichen Hand selbst im neoliberalen Strudel stecken (ob Landesbanken oder Tausende von Kommunen), sollen sie sich gefälligst selbst befreien.

Sozialismus: das ist, wenn Banken ohne Kompensation nationalisiert werden, schreibt voyou in seinem Blog. Das ist romantisch, aber hat eine Wahrheit. Und dass die Linke mit ihrer Einschätzung der Unhaltbarkeit des neoliberalen Entwicklungsmodells recht hatte und die Finanzmärkte nicht mehr bloß stottern, ungeheure Risiken produzierten und Mittel fehl leiteten (und damit exakt ihre Ratio verfehlten) ist kein Anlaß zur Freude. Ein Fall von Marktversagen halt. Die Krisenlösung, die jetzt geschieht, stärkt aber nicht das Öffentliche, sondern schwächt es – oder ist die “Sozialisierung” der Verluste etwas anderes als eine erneute ungeheure Umverteilung und Entwertung öffentlicher Mittel? Am 23. September, mitten in der Finanzkrise also, kündigte der New Yorker Bürgermeister Michael Bloomberg eine Kürzung der öffentlichen Ausgaben um 1,5 Mrd $ an. Als ob die Bloomberg-Paulsen-Bush nicht schlicht dasselbe tun, was die Bechtels und Halliburtons schon immer taten und tun: die öffentlichen Haushalte plündern und im aktuellen Fall der Staatsaufkaufs „fauler“ und „vergifteter“ Papiere noch in den größten Abfalleimer der Weltgeschichte verwandeln? Wird hier nicht wie immer auf das uralte “Argument” zurüchgegriffen, man dürfe die Kuh, die Milch gibt nicht schlachten? Die Trickle-Down-Economy retten? Steuererleichterungen für die Reichen generieren Ersparnisse bei den Armen? Um Main Street zu retten brauchen wir die Wall Street, die ja schließlich ein Drittel der Unternehmensprofite einheimste? What`s good for Goldmann Sachs is good for America? Welfare for the Rich? Public-Private Partnership ist wohl der blöde neue Name dieser staatsmonopolistischen Form von Arbeitsteilung. Die aus dem Immobilienmarkt kommende Kreditmarktkrise ließ immer mehr Banken in die Insolvenz abrutschen. Sie sollen mit öffentlichen Mitteln rekapitalisiert werden. Je mehr vom „Finanz-Tsunami“ (AIG-Chef Martin Sullivan), desto mehr öffentliches Geld gibt es. Und wo die einschlägigen Abteilungen der öffentlichen Hand selbst im neoliberalen Strudel stecken (ob Landesbanken oder Tausende von Kommunen), sollen sie sich gefälligst selbst befreien.

Es geht also nicht um die Refinanzierung der wirklich Enteigneten und um eine Ausgabe gesellschaftlichen Kapitals für die öffentliche Infrastruktur, sinnvollen gesellschaftlichen Konsum usw. Nicht darum, die Rentner und Alten zu unterstützen, deren private Altersvorsorge mit dem Absturz des Aktienmarktes evaporiert. Die US-Pensionsfonds haben in den letzten 15 Monaten über zwei Billionen Dollar an Wert verloren, was bedeutet: wer noch Arbeit hat, muss länger und für weniger Geld arbeiten, wer keine Arbeit hat, verelendet schneller und/oder gründlicher. Rund ein Drittel des angelegten Vermögens in der Welt steckt in den Pensionsfonds, woran Michael Schlecht jüngst erinnerte (FR v.9.10.2008). Warum soll eigentlich ein System kaum modifiziert saniert werden, das weite Strecken der Wirtschaft verelenden ließ und diese Wirtschaft periodisch grundlegenden Krisen aussetzte – man denke an die Finanzkrisen der letzten zwei Jahrzehnte oder an das Platzen der new economy, bei der 7 Billionen $ verschwanden? Als ob nicht jeder wußte, dass die Finanzblase platzen würde – weshalb man Geld machte bis zur letzten Sekunde? Schließlich war es lange genug gut gegangen:

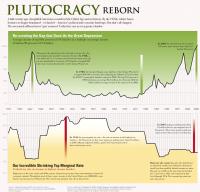

„The US itself looks almost like a giant hedge fund. The profits of financial companies jumped from below 5 per cent of total corporate profits, after tax, in 1982 to 41 per cent in 2007.“ (Martin Wolf)

Dass die bekannten Besserverdienenden (250 000+) jetzt fürchten, dass ihr Geld knapp wird und sogar eine Handvoll Superreiche angesichts der Turbulenzen in Schwierigkeiten kamen, wie Frank in seinem Reichtumsblog des WSJ schreibt, ist eine urkapitalistische Dreingabe. Und das betrifft bloß Umsätze an Juwelen, SUVs, Lederaccessoirs und Privatjets. Statt dessen wird in den neuen Schnäppchenmarkt Immobilien investiert. Die Berater der wonderboys werden gewechselt und deren Politiker dazu: Ciao, „Genosse Bush“ (Chavez). Und man arbeitet an der guten alten Unterscheidung zwischen guten und schlechten Milliardären– so soll vergessen werden, dass es sich hier zweifellos um systemrelevante Milliardäre handelt. Schließlich ist der Neoliberalismus keine Kompilation privater Gierköpfe, sondern (unter anderem) Resultat und Begleiterscheinung der Verlagerung der Kapitalmacht und –akkumulation auf einen Finanzmarktsektor. Und man kann sich im Medienspiel darauf verlassen, dass die Erregung des eventgewöhnten Publikums rasch schwindet – der Zusammenbruch der Washington Mutual war der größte Bankenbankrott in der US-Geschichte und ist eine halbe Woche später schon fast vergessen. Die Verstaatlichung der quasi-privaten Fannie Mae und Freddie Mac mit ihren fünf Billionen Dollar Hypothekenkrediten, Vermögensanlagen und Verpflichtungen am 7. September 2008 war die größte Einzelverstaatlichung in der Geschichte – die Reichweite der Mediensensation war drei Tage. Obwohl für die entsetzten neoliberalen Überzeugungsrechten dies ein Symboldatum ersten Ranges gewesen sein dürfte. Schließlich sehen sie nicht nur einfach Wallstreet dem Bolschewismus anheimfallen, Senator Jim Bunning etwa:“financial socialism, it is un-American” oder der Ökonom Roubini: für ihn sind George Bush, Henry Paulson und Ben Bernanke “a troika of Bolsheviks who turned the USA into the United Socialist State Republic of America”. Oder endlich der venture Kapitalist Bill Perkins, der in einer Anzeige in der New York Times den “trickle-down communism” beklagte. Merke: in den USA droht der Sozialismus immer und überall. Unvergessen etwa Alan Greenspans Furcht, dass Haushaltsüberschüsse in private Firmen angelegt werden könnten und so der Sozialismus durch die Hintertür komme. Wenn die neoliberale Zeit ein politisches Anfangsereignis kennt, dann war es der 11. September 1973, an dem mit dem Putsch gegen die Regierung Salvador Allende in Chile die Türen für die neoliberalen Experimente der Chicago Boys geöffnet wurden. Die Staatskuratel für Fannie & Freed läutet für sie ein halbes Leben später das Ende dieses Experiments ein. Das soll natürlich nicht heissen, dass sie nicht bis zuletzt wie die Sinns und Straubhaars von Staatsversagen, Unfällen und Bereinigungskrisen reden und ihre Hände mit ihren eigenen Krokodilstränen in Unschuld waschen.

„Ich selbst bin seit langem überzeugt, dass die Regulierung zu lasch ist…Die jetzige Krise wäre im Übrigen vermeidbar gewesen. Sie basiert nicht auf einem grundsätzlichen Fehler des Kapitalismus, sondern liegt viel mehr in der Regulierung des amerikanischen Finanzsystems…Ich habe das nie für gesund gehalten.“ (Hans-Werner Sinn, FAZ v. 12.10.2008)

„Wir wissen doch alle, dass diese extrem hohen Gehälter uns keine Freude machen.“ (Hilmar Kopper, Die Zeit)

Auf die Frage nach den Grundlinien der herrschenden Politik in dieser Krise gibt es vier Antworten. Erstens haben in der Politik der Krisenlösung alte Ideologien und die Pflege der Umverteilung Priorität. Und, nicht zu vergessen: es geht um Umverteilung global. Die verkehrte Welt soll bleiben, wie bisher: Investors & Profits first. Es soll aber besser vermarktet werden – mit höherer Sozialverträglichkeit also.

Der zweite große Gedanke neben der Sicherung der Verteilungsverhältnisse ist die Beförderung und Garantie der finanzmarktgetriebenen Akkumulation durch Liquiditätssicherung, Säuberung des Marktes von „vergifteten“ Papieren und Überlebenssicherung im Zweifel durch Verstaatlichung. So soll der Galopp der Insolvenz gestoppt werden. Hier agieren die Zentralbanken und Finanzministerien, sowie, bald auch die Wirtschaftsministerien mitsamt ihren Konjunkturprogrammen. Der vorgebliche „Exzess“ der Finanzialisierung, darunter des Anschwellens der Finanzmärkte auf über 100 Billionen Dollar (1980: 4 Bio $) ist freilich nichts als ein Reflex von drei Jahrzehnten Umverteilung, in deren Verlauf die Kunst der Anlage dieses ungeheuer angeschwollenen Kapitals zur gefragtesten Fertigkeit in der Welt der Ökonomie aufstieg. Hier geht es darum, auf die verselbständigte „Selbstregulierung“ der neoliberalen Finanzökonomie wieder eine schwere Staatshand zu legen. Es bedarf der Regeln, von denen nun so viel die Rede ist. Sie sind nicht zweckfrei. Sie sollen den Eigentümern helfen, reicher zu werden.

Die dritte – zunehmend untergeordnete – Maxime ist die Sicherung der Macht der Finanzmärkte und ihrer Repräsentanten. Mittlerweile ist ja ein beträchtlicher Teil der herrschenden Klassen in der Welt und auch ihres Geldadels offenbar ziemlich sauer über die mess, welche die Finanzjongleure da angestellt haben – seit 1989 hat niemand so viel Sand ins Getriebe des modernen Kapitalismus gestreut wie die Fondsakrobaten und Hegde-Fonds-Verwalter. Hier ist das Agieren recht uneinheitlich – für die britische und deutsche politische Klasse gilt der Kurs der möglichst schwachen Intervention, also Teilverstaatlichung ohne Kontrollbefugnisse. In den Worten des Finanzministers Alistair Darling:

„Wir verstaatlichen die Banken nicht, und wir wollen auch keine öffentliche Kontrolle.“

Stimmrechtslose Aktien sozusagen. Da ist es wieder: diese politische Klasse ist eine Dienstklasse. Ein paar Milliardäre unter ihnen gehören zugleich zu den Herrenwie die Blumberg, Berlusconi oder Dassault.

Und endlich soll dies alles viertens so arrangiert werden, dass die Gesellschaft auf die es ankommt und ihre Politik ordentlich zusammenhalten. Man verspricht Einlagegarantien und Return der Steuergelder. „Bedroht“, so schrieb die FAZ am 14.10.08, „war auch die Stabilität der politischen Ordnung…stand die Welt am Abgrund der allgemeinen Zahlungsfähigkeit.“ Im Moment scheint nur die Sache mit der Umverteilung noch richtig gut zu laufen und auch die schwere Staatshand ist unterwegs und wird nochkräftig gefordert werden – bis, am Ende, womöglich der autoritäre Kapitalismus einen globalen Auftritt hat. Der Kampf in den herrschenden Eliten ist in vollem Gange. Bislang aber ist sicher: das Ende der Wall Street, wie wir sie kannten – nicht nur in den USA. Und die Politik der Gesellschaft? Sie gerät in Bewegung.

Was aber ist nun mit den 700 Milliarden Dollar und vergleichbarenb Engagements? Das schien machbar – schließlich entspricht dies ziemlich exakt den bisherigen Kosten des Irakkrieges (die langfristigen Kosten liegen 4-5 mal so hoch). Aber es ist auch eine echte Marketingsache: Woher kommt eigentlich die Größe „700 Mrd. $“, um die in den USA zwei Wochen lang gestritten wurde? Ganz einfach: „It’s not based on any particular data point,“ erklärte eine Sprecherin des Schatzamtes Forbes.com, „We just wanted to choose a really large number.“ Mittlerweile wurden die 700 Mrd $ um ein paar weitere Hundert Milliarden aufgestockt. Immerhin: eine gewisse Verwandtschaft mit einer anderen Summe ist zu erkennen: am 24. September, also inmitten der Aufregung über die Bailout-Arrangements, winkte das Repräsentanenhaus mit lässigen 392 zu 39 Stimmen das „Verteidigungsbudget“ in Höhe von 612 Mrd. $ durch (und bekanntlich haben die Gesamtausgaben für Rüstung und Militär die Billionengrenze längst überschritten). Sage niemand, die ruling classes der USA seien in Panik! Schließlich gibt es schon weitaus tollere Eskapaden: der Staat der Iren etwa mit seiner staatlichen Komplettgarantie gegenüber den irischstämmigen Banken in Höhe von 400 Mrd € und das bei einem Bruttoinlandsprodukt von 148 Mrd €. Was tun, wenn Euro-Irland pleite geht? Wenn das verzweifelte Hasardspiel Islands platzt? Was tun, wenn die dann folgenden vielen anderen Garantiezusagen der Griechen, Deutschen, Briten usw. plötzlich beansprucht würden? Sicher ist: die 700 Mrd. $ werden nicht reichen, die 612 Mrd $ werden nicht reichen, die 400 Mrd € werden nicht reichen. Auch die 1,6 Billionen Dollar Abschreibungen, von denen mittlerweile gesprochen wird (IWF), werden nicht reichen. Und die 2 Billionen $, die lt. FAZ v. 16.10.2008 weltweit staatlicherseits zur Rettung des Bankensystems ausgegeben wurden, werden bei weitem nicht reichen.

Aber Grund zur Panik für das US-Finanzkapital gibt es fürwahr. Die FAZ vom 30.9. zeigt einen Grund: „522 Milliarden Dollar Verlust haben die Banken bisher laut der Nachrichtenagentur Bloomberg weltweit ausgewiesen. Dem steht ein Kapital von insgesamt nur 370 Milliarden Dollar gegenüber. Rund die Hälfte des kumulierten Verlustes – 263 Milliarden Dollar – entfällt allein auf die amerikanische Bankbranche bei einem Kapital von zusammen 184 Milliarden Dollar…Allein die asiatischen Geldhäuser sind von der Finanzkrise kaum betroffen: Ihren Verlust beziffert Bloomberg auf 24 Milliarden Dollar bei einem Kapital von 22 Milliarden Dollar.“ Auch wenn diese Übersicht längst überholt ist, ist offenbar: nicht die „Konsolidierung“ innerhalb des US-Finanzkapitals und die damit verbundene Verschiebung der Machtpositionen ist das Hauptergebnis der aktuellen Zuspitzung der Finanzkrise (die Bank of America Corp., J.P. Morgan Chase & Co. und die Citigroup Inc. hielten gemeinsam 21.4% aller US-Einlagen; die neuen Bank-of-America-Merrill-Lynch, JPMorgan-Chase-Bear-Stearns-WaMu und Wellsfargo-Wachovia halten nun 31.3%; die fünf Investmentbanken Bear Stearns, Merrill Lynch, Lehman Brothers, Goldman Sachs and Morgan Stanley sind verschwunden oder in „normale“ Banken mutiert). Weitaus wichtiger ist, dass die asiatischen Banken ihre Stellung im internationalen Finanzsystem dramatisch verbessern. Während der US-Finanzminister auf die Knie fiel, spazierten chinesische Astronauten im Weltraum herum. Dass der US-Dollar als Leitwährung sich beschleunigt in Luft auflöst, ist ein Stück wahrscheinlicher geworden. Noch wahrscheinlicher aber scheint, dass sich mit der Finanzkrise die Laufzeit einer speziellen, hochriskanten und dramatisch unsozialen variety of capitalism unerwartet flott verkürzt hat. Seit 2006/7 wird immer deutlicher, dass die Sturmläufe des radikalen

Aber Grund zur Panik für das US-Finanzkapital gibt es fürwahr. Die FAZ vom 30.9. zeigt einen Grund: „522 Milliarden Dollar Verlust haben die Banken bisher laut der Nachrichtenagentur Bloomberg weltweit ausgewiesen. Dem steht ein Kapital von insgesamt nur 370 Milliarden Dollar gegenüber. Rund die Hälfte des kumulierten Verlustes – 263 Milliarden Dollar – entfällt allein auf die amerikanische Bankbranche bei einem Kapital von zusammen 184 Milliarden Dollar…Allein die asiatischen Geldhäuser sind von der Finanzkrise kaum betroffen: Ihren Verlust beziffert Bloomberg auf 24 Milliarden Dollar bei einem Kapital von 22 Milliarden Dollar.“ Auch wenn diese Übersicht längst überholt ist, ist offenbar: nicht die „Konsolidierung“ innerhalb des US-Finanzkapitals und die damit verbundene Verschiebung der Machtpositionen ist das Hauptergebnis der aktuellen Zuspitzung der Finanzkrise (die Bank of America Corp., J.P. Morgan Chase & Co. und die Citigroup Inc. hielten gemeinsam 21.4% aller US-Einlagen; die neuen Bank-of-America-Merrill-Lynch, JPMorgan-Chase-Bear-Stearns-WaMu und Wellsfargo-Wachovia halten nun 31.3%; die fünf Investmentbanken Bear Stearns, Merrill Lynch, Lehman Brothers, Goldman Sachs and Morgan Stanley sind verschwunden oder in „normale“ Banken mutiert). Weitaus wichtiger ist, dass die asiatischen Banken ihre Stellung im internationalen Finanzsystem dramatisch verbessern. Während der US-Finanzminister auf die Knie fiel, spazierten chinesische Astronauten im Weltraum herum. Dass der US-Dollar als Leitwährung sich beschleunigt in Luft auflöst, ist ein Stück wahrscheinlicher geworden. Noch wahrscheinlicher aber scheint, dass sich mit der Finanzkrise die Laufzeit einer speziellen, hochriskanten und dramatisch unsozialen variety of capitalism unerwartet flott verkürzt hat. Seit 2006/7 wird immer deutlicher, dass die Sturmläufe des radikalen  Marktliberalismus schwächeln. Seine zentralen Apparate, die Banken, Investoren, Rating-Agenturen, neoliberalisierte Finanz- bzw. Wirtschaftsministerien und der ganze Sektor der Schattenbanken gerieten immer mehr ausser Tritt. Im September 2008 brach die Krise offen aus und forderte ihre Opfer. Und die Lehmann und Morgan, Bradford & Bingley, Fortis und Dexia stolperten und fielen – den Todesstoß gaben ihnen übrigens milliardenschwere Hedgefonds und institutionelle Investoren. Die riesigen institutionellen Investoren (vor allem Pensionsfonds) flohen mit Hunderten von Milliarden in Schatzanleihen, den letzten sicheren Hafen. Im Oktober kündigte die britische Regierung dann gleich die Teilverstaatlichung von acht Banken an – das ganze europäische Bankensystem war binnen weniger Wochen in die Finanzkrise einbezogen worden. Mitte Oktober 2008 gab es in folgenden Ländern Beteiligungen des Staates an Banken: Island, USA, England, Deutschland, Belgien, Frankreich, Schweiz, Österreich, Italien, Spanien, Quatar und Japan.

Marktliberalismus schwächeln. Seine zentralen Apparate, die Banken, Investoren, Rating-Agenturen, neoliberalisierte Finanz- bzw. Wirtschaftsministerien und der ganze Sektor der Schattenbanken gerieten immer mehr ausser Tritt. Im September 2008 brach die Krise offen aus und forderte ihre Opfer. Und die Lehmann und Morgan, Bradford & Bingley, Fortis und Dexia stolperten und fielen – den Todesstoß gaben ihnen übrigens milliardenschwere Hedgefonds und institutionelle Investoren. Die riesigen institutionellen Investoren (vor allem Pensionsfonds) flohen mit Hunderten von Milliarden in Schatzanleihen, den letzten sicheren Hafen. Im Oktober kündigte die britische Regierung dann gleich die Teilverstaatlichung von acht Banken an – das ganze europäische Bankensystem war binnen weniger Wochen in die Finanzkrise einbezogen worden. Mitte Oktober 2008 gab es in folgenden Ländern Beteiligungen des Staates an Banken: Island, USA, England, Deutschland, Belgien, Frankreich, Schweiz, Österreich, Italien, Spanien, Quatar und Japan.

Wenn die Frankfurter Allgemeine Sonntagszeitung vom 5.10.2008 titelt „Der Staat rettet den Kapitalismus“ dann geht es deshalb in Wirklichkeit um die Mobilisierung des Staates zur Reorganisation des in eine tiefe Krise gestürzten radikalen Neoliberalismus: mit Rettungsfonds, Verstaatlichung, Verlustübernahmen, Bürgschaften, Regulierungspolitiken. Der Staat ist wieder da? War er denn mal weg? Keineswegs. Nun aber soll er den radikalen Marktliberalismus retten – oder zumindest seine US-amerikanische Variante. Der am 3.10. dann verabschiedete Bailout-Plan selbst ließ ja nicht wirklich erkennen, woher das Geld im Einzelnen kommen und wohin es gehen sollte. Daran hat sich auch im Plan II nur wenig geändert. Die Staatsanteile sollen einen Return sichern, freilich vorausgesetzt, dass der Kapitalwert der Unternehmen entsprechend wächst. Da wird nicht wegen der Arbeitsplätze verstaatlicht, da sei der Geldadel vor. Zumal im FIRE-Sektor (Finance, Investment, Real Estate) auf den 41 % der Unternehmensgewinne entfallen, nur 8 % der Beschäftigten des Privatsektors arbeiten. In New York wird übrigens damit gerechnet, dass bis Herbst 2010 rund 35 000 Stellen in der Finanzbranche wegfallen werden (FAZ 10.10.08).

Was verstaatlicht wurde, soll profitabel aufgepäppelt wieder in den privatkapitalistischen Kreislauf transferiert werden. Schließlich sind Banken, wer hätte das gedacht, ein „öffentliches Gut“ (Steinbrück). Und wie stand es denn um das öffentliche Gut, das Herr Steinbrück hier plötzlich entdeckt hat? Betrachten wir doch einmal die vielfach beschworene Begrenzung der Gehälter. Sie operiert mit dem Schwammbegriff „appropriate“ („appropriate standards for executive compensation and corporate governance„) was immer das auch sein mag. Immerhin: die goldenen Fallschirme werden im Plan II schlicht verboten. Die Bankenverdrossenheit hatte zunehmend die Politikverdrossenheit abgelöst. Schließlich hatten während der letzten fünf Jahre die 57 Top-Manager von AIG, Freddie Mac, Fannie Mae, Lehman and Goldman Sachs $2.1 Milliarden Gehalt erhalten. Dazu gehörte auch Finanzminister Henry Paulson, der in drei Jahren bei Goldman Sachs 82 Mio. $ einnahm (sein Vermögen schätzte übrigens die Times auf ca. 700 Mio. $). Auf rund 27 Mrd. $ dürften die Einnahmen jener Top-Manager sich belaufen, deren Firmen absehbar staatliche Bailout-Protektion beanspruchen. Die 50 Top-Manager der Hedge-Fonds und Private Equity Firmen nahmen 2007 im Schnitt 588 Mio.$ ein – immerhin 19 000 mal so viel wie der Durchschnittsverdienst des US-Arbeiters. Die neun Banken, mit denen die Regierung „Zwangsbeteiligungen“ vereinbarte, zahlten 2007 ihren Vorstandschefs 289 Millionen $ aus. (FAZ 16.10.2008) – dies waren Citigroup, Bank of America, Wells Fargo, JP Morgan Chase, weiter Goldman Sachs und Morgan Stanley sowie die Bank State Street und die Bank of New York. Von einer Besteuerung jener, die verantwortlich für die Krise sind,  ist nirgends die Rede. Allein im letzten Jahr warfen die mittlerweile verschwundenen vier größten Investmentbanken 30 Mrd $ an Bonuszahlungen aus. Die sieben größten New Yorker Wall-Street-Banken zahhlten ihren Mitarbeitern im Durschnitt einen Bonus von 180 000 Dollar – allein ein solcher Bonus liegt fast vier mal so hoch wie das mittlere Einkommen amerikanischer Haushalte (FAZ .16.10.2008). Im August teilte das Government Accountability Office mit, dass zwei Drittel der US-Firmen zwischen 1998 und 2005 keine Einkommenssteuern bezahlt hatten.

ist nirgends die Rede. Allein im letzten Jahr warfen die mittlerweile verschwundenen vier größten Investmentbanken 30 Mrd $ an Bonuszahlungen aus. Die sieben größten New Yorker Wall-Street-Banken zahhlten ihren Mitarbeitern im Durschnitt einen Bonus von 180 000 Dollar – allein ein solcher Bonus liegt fast vier mal so hoch wie das mittlere Einkommen amerikanischer Haushalte (FAZ .16.10.2008). Im August teilte das Government Accountability Office mit, dass zwei Drittel der US-Firmen zwischen 1998 und 2005 keine Einkommenssteuern bezahlt hatten.

Das Institute for Policy Studies skizzierte Ende September, wie durch eine äußerst moderate Umkehrung des Umverteilungsprozesses in kürzester Zeit 900 Mrd $ aufgebracht werden könnten, ohne dass die öffentlichen Mittel und main street belastet würden. Der Plan dagegen zielt im Zentrum auf die „troubled assets“ der Banken und nicht auf die „troubled households“ der armen Hauseigentümer. Die ignorante Politik der Federal Reserve gegenüber dem Housing Bubble, viel mehr aber noch die Expansion weitgehend regulierungsresistenter finanzieller Institutionen und Instrumente (Hedge-Fonds etc.) und endlich die fehlende staatliche Kontrolle existierender finanzieller Einrichtungen werden in dem beschlossenen Plan kaum thematisiert und erst recht werden keine deutlichen Wege zur grundlegenden Revision der internationalen Finanzarchitektur geöffnet – z.B. strategische Zurückdrängung des Investmentbankings, internationale Kreditregister, Verbot spekulativer Geschäftsmodelle, Einführung von Transaktionssteuern, Stärkung des öffentlichen Bankensektors und öffentlicher Bewertungseinrichtungen, im Krisenfall Zugriff auf alle unternehmenseigenen Datensätze (Vertrauen!), Verbot der 2,1 Billionen $ umfassenden Hedge-Fonds-Industrie etc. Die zentrale Frage wird nicht sein, ob eine neue US-Administration solche Lösungen der Grundprobleme der Finanz- und Wirtschaftskrise in Angriff nehmen wird oder nicht. Von McCain ist das nicht zu erwarten, von eine Obama-Regierung auch nicht. Man weiss nicht wirklich, ob zu ihren Hauptproblemen vielmehr beispielsweise die Privatisierung von Fannie & Freddie gehört, welche die Hälfte (!) der 12 Billionen $ schweren Hypothekenkredite verantworteten. Mit einer Offensive der Obama-Demokraten gegen die Lieblingsprodukte des Neoliberalismus (Steueroasen,“private Vorsorge“ etc.) ist nicht zu rechnen. Doch wo der Staat als ideeller Gesamtkapitalist gefragt ist, muss er immer auch mit dem realen Gesamtarbeiter rechnen – mit der Übernahme der American International Group (AIG) wurde das weltgrößte Versicherungsunternehmen staatlich.

Der 700 Mrd-Dollar Plan ist von vielen Demokraten und US-Linken deshalb kritisiert worden, weil er unausgewogen sei: in Sachen Demokratie wie Verteilung. Soviel ist richtig: in Fortsetzung der unter Nixon fabrizierten imperialen Präsidentschaft hat sich unter Bush eine krasse Autonomisierung der Exekutive herausgebildet, die im Paulsonschen geradezu diktatorialen fiskalischen power grab fortgesetzt und kaum gebremst wurde („Decisions by the Secretary pursuant to the authority of this Act are non-reviewable and committed to agency discretion, and may not be reviewed by any court of law or any administrative agency„...“any financial institution,” “without limitation…on such terms and conditions as determined by [him].”). Kaum Thema war, dass es in aller Regel ganz wenige Akteure (Abteilungen, Büros usw.) im Kredit-, Versicherungs- und Spekulationsgeschäft waren, die reihenweise Kapital vernichteten – und umverteilten. Im Plan II ist dieser Trend gestoppt worden: der Kongress brachte sich ins Spiel. Ein Fortschritt. Die Linie der Demokraten freilich war einfach: Nicht nur die Banken müssten gerettet werden, sondern auch die Kleineigentümer,  schließlich ist in dieser Dekade der Anteil der US-BürgerInnen, die sich zu den Have-Nots zählen und die Vermögens- wie Einkommensverteilung in ihrem Land für ungerecht halten kontinuierlich gestiegen. Dafür gibt es gute Gründe: „American CEOs earned 411 times as much as average workers in 2005, up from 107 times in 1990.“ In diesem Jahrzehnt stieg erstmals das durchschnittliche Familieneinkommen nicht mehr. 3,6 Millionen Amerikaner haben seit Beginn der Immobilienkrise ihre Häuser verloren. Sie sind hoch verschuldet. Das knapp gewordene Land und das Haus brachten unerwartet keine Preiszuwächse mehr, die in Kredite umgesetzt werden konnten: der housing bubble war da. 2007 hatte er seinen Höhepunkt. Dann platzte er. Clevere Hedgefunds – Manager wie John Paulson von Paulson & Co. wetteten auf Baisse und machten schicke 3.7 Mrd. $ in einem einzigen Jahr. Die Belastung dieser Kleineigentümer zu senken ist ökonomisch sinnvoll, ja ein Schlüssel zur Krisenlösung, wie Robert Brenner in einer aktuellen Debatte betonte. Die Fortsetzung der Politik der Zwangsversteigerung wird diesen Prozess rapide beschleunigen. Die von der Finanzkrise getroffenen Hauseigentümer sind übrigens weit überdurchschnittlich Afroamerikaner und Latinos – der rassistische side-effect des ersten Paulson-Planes liegt auf der Hand. Doch die Krise des Immobilienmarktes zu lösen, wird die nächste Präsidentschaft überdauern, wie Galbraith zeigt. Schließlich sind von den rund sechs Millionen Hypothekenveträgen mindestens 40 % tendentiell nichts mehr wert, wie George Soros schätzte. Und ein paar Wochen vor den Wahlen beissen weder McCain noch Obama ihre Wähler und schon gar nicht die Hände ihrer Sponsoren, von denen mehr als eine Handvoll auch im Schlamassel stecken: schließlich kommt ein Drittel der Wahlkampfmittel der Parlamentarier, die den

schließlich ist in dieser Dekade der Anteil der US-BürgerInnen, die sich zu den Have-Nots zählen und die Vermögens- wie Einkommensverteilung in ihrem Land für ungerecht halten kontinuierlich gestiegen. Dafür gibt es gute Gründe: „American CEOs earned 411 times as much as average workers in 2005, up from 107 times in 1990.“ In diesem Jahrzehnt stieg erstmals das durchschnittliche Familieneinkommen nicht mehr. 3,6 Millionen Amerikaner haben seit Beginn der Immobilienkrise ihre Häuser verloren. Sie sind hoch verschuldet. Das knapp gewordene Land und das Haus brachten unerwartet keine Preiszuwächse mehr, die in Kredite umgesetzt werden konnten: der housing bubble war da. 2007 hatte er seinen Höhepunkt. Dann platzte er. Clevere Hedgefunds – Manager wie John Paulson von Paulson & Co. wetteten auf Baisse und machten schicke 3.7 Mrd. $ in einem einzigen Jahr. Die Belastung dieser Kleineigentümer zu senken ist ökonomisch sinnvoll, ja ein Schlüssel zur Krisenlösung, wie Robert Brenner in einer aktuellen Debatte betonte. Die Fortsetzung der Politik der Zwangsversteigerung wird diesen Prozess rapide beschleunigen. Die von der Finanzkrise getroffenen Hauseigentümer sind übrigens weit überdurchschnittlich Afroamerikaner und Latinos – der rassistische side-effect des ersten Paulson-Planes liegt auf der Hand. Doch die Krise des Immobilienmarktes zu lösen, wird die nächste Präsidentschaft überdauern, wie Galbraith zeigt. Schließlich sind von den rund sechs Millionen Hypothekenveträgen mindestens 40 % tendentiell nichts mehr wert, wie George Soros schätzte. Und ein paar Wochen vor den Wahlen beissen weder McCain noch Obama ihre Wähler und schon gar nicht die Hände ihrer Sponsoren, von denen mehr als eine Handvoll auch im Schlamassel stecken: schließlich kommt ein Drittel der Wahlkampfmittel der Parlamentarier, die den  einschlägigen Kontrollgremien im Senat und House vorstehen, aus dem Finanzsektor. Die Hand ist freilich noch etwas gewichtiger: „Since the deregulatory splurge of the 1990s began, the financial industry has donated almost $600 million to both parties—splitting their donations almost 50-50.“ Kein Sektor spielt bei der Finanzierung des Präsidentschaftswahlkampfes eine vergleichbare Rolle (gegenwärtig 115 Mio $). Seit 2001 finanzierten Bear Stearns, Goldman Sachs, Lehman Brothers, Merrill Lynch, Morgan Stanley, American International Group und Fannie Mae sowie Freddie Mac die Wahlkämpfe beider Parteien mit 64,2 Mio. $. Für die Demokratische Partei und Obama, deren Hauptfinanzier der Finanzsektor ist, verbietet sich jeder politische Biss. Die wirkliche strukturelle Lösung der Nationalisierung der Banken (Brad deLong) – und, wenns denn sein muss und Sinn macht, sie dereinst in the future wieder zu privatisieren, ist weit jenseits des politischen Horizonts der Demokratischen Partei. Dazu gehört auch, dass Goldmann Sachs anders als Lehmann nicht verscherbelt wurde: schließlich ist die auslaufende Bush-Administration voller Fachleute der Firma. Zu allem Überfluß kommt Ed Forst, der den Plan im Finanzministerium auf Bitten Paulsons (vormals Goldman Sachs) führend ausheckte, von – naja – Goldman Sachs. Das McCain Wahlkampfteam ernährt 83 vormalige Lobbyisten des Finanzsektors und McCains ökonomischer Guru ist Phil Gramm, der zum Spitzenpersonal der einschlägig vorbelasteten UBS gehört, die bislang 18 Mrd $ subprime loans abschrieb. Gramms UBS-Boss Robert Wolf gehörte übrigens lange zum Wahlkampfteam Obamas (Obama: „Look. I am a pro-growth, free-market guy. I love the market“), dessen Chicago-Boys-Beratergruppe (Naomi Klein) bei linken Obama-Kritikern ebenso notorisch zitabel wurde wie seine interventionsfreudigen advisors für die Außenpolitik.

einschlägigen Kontrollgremien im Senat und House vorstehen, aus dem Finanzsektor. Die Hand ist freilich noch etwas gewichtiger: „Since the deregulatory splurge of the 1990s began, the financial industry has donated almost $600 million to both parties—splitting their donations almost 50-50.“ Kein Sektor spielt bei der Finanzierung des Präsidentschaftswahlkampfes eine vergleichbare Rolle (gegenwärtig 115 Mio $). Seit 2001 finanzierten Bear Stearns, Goldman Sachs, Lehman Brothers, Merrill Lynch, Morgan Stanley, American International Group und Fannie Mae sowie Freddie Mac die Wahlkämpfe beider Parteien mit 64,2 Mio. $. Für die Demokratische Partei und Obama, deren Hauptfinanzier der Finanzsektor ist, verbietet sich jeder politische Biss. Die wirkliche strukturelle Lösung der Nationalisierung der Banken (Brad deLong) – und, wenns denn sein muss und Sinn macht, sie dereinst in the future wieder zu privatisieren, ist weit jenseits des politischen Horizonts der Demokratischen Partei. Dazu gehört auch, dass Goldmann Sachs anders als Lehmann nicht verscherbelt wurde: schließlich ist die auslaufende Bush-Administration voller Fachleute der Firma. Zu allem Überfluß kommt Ed Forst, der den Plan im Finanzministerium auf Bitten Paulsons (vormals Goldman Sachs) führend ausheckte, von – naja – Goldman Sachs. Das McCain Wahlkampfteam ernährt 83 vormalige Lobbyisten des Finanzsektors und McCains ökonomischer Guru ist Phil Gramm, der zum Spitzenpersonal der einschlägig vorbelasteten UBS gehört, die bislang 18 Mrd $ subprime loans abschrieb. Gramms UBS-Boss Robert Wolf gehörte übrigens lange zum Wahlkampfteam Obamas (Obama: „Look. I am a pro-growth, free-market guy. I love the market“), dessen Chicago-Boys-Beratergruppe (Naomi Klein) bei linken Obama-Kritikern ebenso notorisch zitabel wurde wie seine interventionsfreudigen advisors für die Außenpolitik.

Ein Jahr gleichsam herkömmlicher Regulierungsaktivitäten war außerstande, das Zusammenbrechen einer Haltelinie nach der anderen zu verhindern: die Überschwemmung des Marktes mit Liquidität (die US-Zentralbank Fed senkte die Leitzinsen, bis das Geld gleichsam kostenlos zu bekommen war) half nicht, ebnsowenig half die Vergabe von Staatskrediten faktisch ohne Sicherheiten, die Kreditmärkte  verabschiedeten sich, die Banken stoppten die wechselseitige Kreditierung und das Interbankengeschäft wurde spekulativ durchlöchert, also teurer. Und endlich und vor allem: die Finanzierung des Unternehmenssektors bricht stückweis zusammen. Vielerorts droht nicht nur eine Kreditklemme, sie ist schon da. Hier geht es nun an das Herz des Finanzsystems. Es ist nicht ersichtlich, dass der – auch modifizierte – „Rettungsplan“ II – eine beständige Haltelinie aufbauen kann, die diesem Zusammenbruchsprozess ein rasches und dauerhaftes Ende setzen könnte. Die Immobilienkrise wird sich fortsetzen, die Kreditkartenkrise sich entfalten. Die Krise ist immer noch auf dem Weg, mit jener von 1929 zu konkurrieren. Aber: auch wenn bislang über 2 Billionen Dollar fiktives Kapital vernichtet wurde – sie ist noch nicht so weit, wie Gary S. Becker im Wallstreet Journal beschwört:

verabschiedeten sich, die Banken stoppten die wechselseitige Kreditierung und das Interbankengeschäft wurde spekulativ durchlöchert, also teurer. Und endlich und vor allem: die Finanzierung des Unternehmenssektors bricht stückweis zusammen. Vielerorts droht nicht nur eine Kreditklemme, sie ist schon da. Hier geht es nun an das Herz des Finanzsystems. Es ist nicht ersichtlich, dass der – auch modifizierte – „Rettungsplan“ II – eine beständige Haltelinie aufbauen kann, die diesem Zusammenbruchsprozess ein rasches und dauerhaftes Ende setzen könnte. Die Immobilienkrise wird sich fortsetzen, die Kreditkartenkrise sich entfalten. Die Krise ist immer noch auf dem Weg, mit jener von 1929 zu konkurrieren. Aber: auch wenn bislang über 2 Billionen Dollar fiktives Kapital vernichtet wurde – sie ist noch nicht so weit, wie Gary S. Becker im Wallstreet Journal beschwört:

Although it is the most severe financial crisis since the Great Depression of the 1930s, it is a far smaller crisis, especially in terms of the effects on output and employment. The United States had about 25% unemployment during most of the decade from 1931 until 1941, and sharp falls in GDP. Other countries experienced economic difficulties of a similar magnitude. So far, American GDP has not yet fallen, and unemployment has reached only a little over 6%. Both figures are likely to get quite a bit worse, but they will nowhere approach those of the 1930s.

Tatsächlich: es geht um Krise, nicht um Kollaps. Zumindest was die Situation in den USA angeht, ist die nächste vergleichbare Situation jene Japans in den frühen 90er Jahren, von der sich das Land immer noch nicht voll erholt hat.

Es gibt auch andere Vorschläge als den Plan II – doch sie wirken kraftlos gemessen an den coolen Blankoschecks von Paulsen und seinen CEOs. Im Repräsentantenhaus präsentierten beispielsweise Progressive eine Alternative, die auf eine solche Eindämmung des Hochrisikoagierens der Geldhändler, vulgo Banken zielte. Demgegenüber einleuchtender ein strukturelles, linksliberales Votum für eine liberale Shock Doctrine und einen neuen – grünen – New Deal, von dem schon David Harvey vor Jahren in seinem „New Imperialism“ sprach. Bernie Sanders hat schlicht vorgeschlagen, eine 10 % Steuer auf jene zu erheben, die mehr als 500 000 $ im Jahr verdienen – das brächte weit mehr als 300 Mrd $ return. Manche gewerkschaftlichen Plädoyers sind sehr gutmenschenartig. Schließlich waren alle progressiven Durchbrüche in den USA in Richtung auf eine Zivilisierung des Kapitalismus von der Progressive Ära bis zur Great Society eine Sache zeitlich knappster Durchbrüche. Nicht die Politik der subalternen Stimulierung der Ökonomie ist hier der Punkt, sondern ihre Steuerung. Das neoliberal-rechte Mantra von den Tugenden der freien Märkte, der Zerstörung des Big Government und der Eindämmung des Big Spending wirkt im Moment noch lächerlich – das wird sich auch wieder ändern, aber nur begrenzt. Doch wer soll der Agent eines solchen Projekts sein? Um welche strukturellen Veränderungen des Finanzsystems soll es gehen? Wo ist eine entschiedene Rückkehr zu einem stabilen Bankensystem, von der Saskia Sassen spricht? Obamas Politik zielt bestenfalls auf eine Veränderung des Gesundheitssystems, eine andere Energiepolitik und einen multilateral agierenden Liberalimperialismus. Er ist weit entfernt von radikalen Lösungen: Steuersenkungen und keine allgemeine Krankenversicherung sind seine Lösungen, die Joffe als pragmatisch feiert. „Pragmatisch“ dürften auch Obamas und McCains Eintreten für die 700 Mrd $ sein: schließlich ist diese Summe doppelt so hoch wie das für 2008 prognostizierte Defizit, so dass der Spielraum für eine Stärkung der öffentlichen Mittel weiter reduziert wird und durch den Schuldendienst die sprudelnde Verschuldungsquelle nochmal horrend aufgestockt wird. Hier nähert man sich auch einer Ursachenanalyse, die Martin Wolf von der FT am 23.09. vortrug:

„The aggregate stock of US debt rose from a

mere 163 per cent of gross domestic product in 1980 to 346 per cent in 2007. Just two sectors of the economy were responsible for this massive rise in leverage: households, whose indebtedness jumped from 50 per cent of GDP in 1980 to 71 per cent in 2000 and 100 per cent in 2007; and the financial sector, whose indebtedness jumped from just 21 per cent of GDP in 1980 to 83 per cent in 2000 and 116 per cent in 2007 (see charts). The balance sheets of the financial sector exploded, as did the sector’s notional profitability. But leverage, alas, works both ways.“

Beide Krisenquellen müssen angegangen werden – und werden nicht wirklich getroffen durch den gegenwärtigen „Plan“ denn ihm liegt eine andere Krisendiagnose zugrunde. Just im September ist die Verschuldung – die beim Amtsantritt von Bush II bei 5,7 Bio. $ lag, auf über 10 Bio. $ gestiegen (ohne Bailout). Das Haushaltsdefizit stieg von 162 Mrd $ in 2006 auf 455 Mrd $ in 2007. Schätzungen für 2009 liegen zwischen 750 Mrd $ und einer Billion (FAZ 16.10.2008). Stiglitz hat eben die Liste der Krisenindikatoren aufgezählt:

„Virtually all the indicators look grim. Inflation is running at an annual rate of nearly 6 percent, its highest level in 17 years. Unemployment stands at 6 percent; there has been no net job growth in the private sector for almost a year. Housing prices have fallen faster than at any time in memory—in Florida and California, by 30 percent or more. Banks are reporting record losses, only months after their executives walked off with record bonuses as their reward. President Bush inherited a $128 billion budget surplus from Bill Clinton; this year the federal government announced the second-largest budget deficit ever reported. During the eight years of the Bush administration, the national debt has increased by more than 65 percent, to nearly $10 trillion (to which the debts of Freddie Mac and Fannie Mae should now be added, according to the Congressional Budget Office). Meanwhile, we are saddled with the cost of two wars. The price tag for the one in Iraq alone will, by my estimate, ultimately exceed $3 trillion.“

Im Jahre 2008 und und auch 2009 wird das Krisenmanagement noch weithin das Bild beherrschen. Parallel dazu wird ein Aufbau einer Finanzarchitektur beginnen, also eine Reregulierung der Finanzmärkte. Jene Bereiche der Finanzpraxis, die – wie weite Bereiche der Hedgefonds und des Derivathandels – bislang einer solchen Regulierung faktisch entzogen sind, werden in sie einbezogen werden. Der alte liberale (Non-)Interventionismus ist zu Ende. Die politische Konstituierung der Märkte wird expandieren. Staatskapitalistisches Eigentum wird aufgewertet werden – inwieweit und wie stark es Merkmale des öffentlichen / und gesellschaftlichen Eigentums entwickeln wird, hängt von den Kämpfen um den politischen und sozialen Charakter dieses Eigentum ab. Auf den gegenwärtigen Übergang zur Realmarktkrise immer heftiger mit Konjunkturprogrammen reagiert, die anders als in der Zeit des radikalen Marktliberalismus in unterschiedlichem Maß Momente der Umverteilung nach unten anrufen. Die neoliberale Sachzwang-Maastricht-Politik der Begrenzung der Staatsschulden ist binnen weniger Wochen perdü. Doch es bleibt ein Grundproblem, auf das Candeias hingewiesen hat:

Insbesondere amerikanische Großbanken sind nicht zuletzt durch die Zentralisierung in Folge der Krise zu groß geworden, um sie wie Lehmann Brothers pleite gehen zu lassen, aber auch zu groß um sie zu retten, ohne den Staatsbankrott zu riskieren.

Und die Stellung der USA? Drei markets of last resort sind den USA als Bastionen ihres Empire verblieben: der Finanzmarkt, dessen Stellung sprunghaft gemindert wird; der Markt der militärischen Macht, in dem sie seit 1945 und weiter unbestritten dominieren, dessen politische Effizienz aber kontinuierlich sinkt; und der Markt der von ihnen vor über einem Jahrhundert erfundenen Konsumgesellschaft – und da verlieren sie täglich an Boden gegenüber dem chinesischen Konkurrenten. Es ist nicht erkennbar, dass aus den unmittelbaren Kindern der Dot.Com-Blase – der Immobilien- und Kreditblase – eine neue eigene Akkumulationsperspektive entstanden wäre, welche eine post-neoliberale Formation begründen könnte. Die Perspektiven des American Empire beginnen sich zu verdüstern. John Gray schreibt im Guardian vom 28-9-2008:

The era of American global leadership, reaching back to the Second World War, is over.